来源:世邦魏理仕

CBRE世邦魏理仕近日发布专题报告《演变中的北京甲级写字楼市场》,以分析2016年至2019年期间北京甲级写字楼市场的租户结构变化,展望未来市场需求和区位发展趋势。

报告总结以下趋势:

No.1

“东方硅谷”对TMT行业的

集聚优势日趋明显

北京在CBRE最新发布的亚太科技城市排名中名列榜首。TMT(科技/新媒体/电信)行业过去三年成为仅次于金融的甲级写字楼第二大租户行业。

CBRE华北区顾问及交易服务 | 办公楼 | 租户部主管张冀苏表示:“TMT在甲级写字楼大规模扩张得益于头部企业所创造的大量大面积需求。未来科技创新将推动TMT中的部分细分产业租户需求的持续增长。随着行业的洗牌和整合,大型成熟企业和独角兽在租赁市场的主导地位将更趋突出。”

No.2

“大资管”时代下

非银行金融类租户不断集聚和扩张

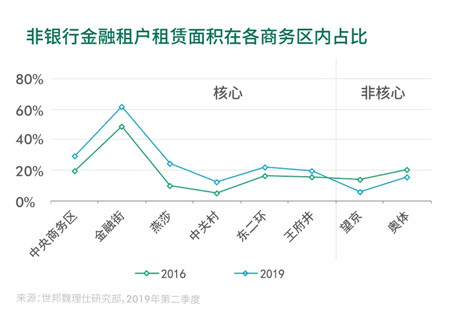

过去三年非银行类金融,尤其是证券/基金/期货/信托扩张迅速。由于对和中央监管机构沟通的需求日渐突出,以及强大的租金承受能力,非银行金融机构办公选址更趋集聚于核心商务区。对核心商务区的新增租赁面积贡献明显。

CBRE华北区研究部主管孙祖天表示:“尽管受到资管新规冲击,2017年以来中国大资管行业发展出现短期增长明显放缓。但长期来看,资管行业的潜力仍然非常可观。同时,资管新规引导行业发展规范化,以及政策对资管行业外资进入门槛大幅度的放开,都将推动国内大型成熟金融机构持续高质量的扩张、以及外资金融机构办公需求的回升。此外,科技创新中心的地位也将推动风险投资金融租户进一步在中关村扩张。”

No.3

中资租户取代外资

成为甲级写字楼的主导力量

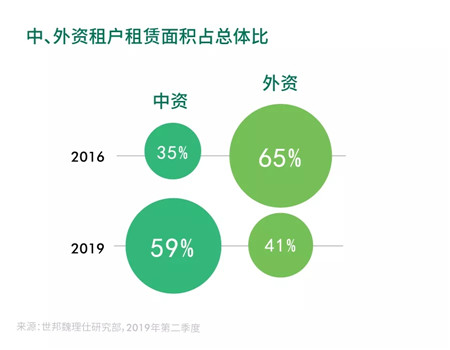

中资企业在北京甲级写字楼的租赁面积占比从2016年的35%上升至2019年的59%,其壮大得益于大面积租户群体的迅速成熟,中资企业5000平方米以上租户在整体市场的重要性从2016年的10%上升到2019年的22%。

CBRE华北区顾问及交易服务 | 办公楼 | 租户部主管张冀苏表示:“中资企业近年在新业务领域的锐意拓展和创新,如国内企业IPO业务和新能源研发等,使得专业服务和能源成为中资租户比例上升最明显的两大行业。未来大型中资企业经营理念和业务拓展的国际化,都将推动各行业企业在作为全国国际交往中心的北京布局和扩张。”

No.4

非核心商务区崛起

未来丽泽等新兴区域将接力奥体和望京

承接大部分外溢需求

过去三年,非核心商务区贡献了全市过半的甲级写字楼净吸纳量。扩租和升级搬迁是外溢型租户在非核心商务区租赁的主要目的。

CBRE华北区顾问及交易服务 | 办公楼 | 业主租赁部主管王一茜表示:“展望未来,奥体和望京将步入或接近新增供应高峰的尾声,丽泽和通州成为少数有集中新增供应量入市的新兴商务区;丽泽为代表的非核心商务区将受益于地铁连通性的完善;重点城际交通和商业配套设施的交付,写字楼自用买家的入驻都将推动丰台和通州的新兴区域的成长。这些因素将推动租户进一步外溢。”

No.5

核心商务区中短期内新增供应入市

将释放租户升级需求

灵活办公将重塑其格局

过去三年,核心商务区供应持续紧张,未来三年以中央商务区为代表的核心商务区将迎来相对充裕的甲级新增供应,是租户获取高性价比办公空间的机会窗口。

CBRE华北区研究部主管孙祖天表示:“灵活办公整体存量自2015年以来增长4倍,但在甲级写字楼的拓展受制约。未来灵活办公将成为更多大中型企业的常规房地产选项,在核心商务区将成为甲级写字楼的重要补充,有助培养高增长的企业成为区域内甲级写字楼的未来租赁需求。灵活办公在核心商务区甲级写字楼的拓展将更为积极,为租户的优化办公空间策略提供解决方案。”

免责声明

除特别注明或提示,以上所有内容之相关知识产权均属世邦魏理仕所有,所有权利受法律保护。基于信息发布时所掌握的情况,以世邦魏理仕所知,所刊载信息及预测真实且无误导,但世邦魏理仕未对此信息进行核实验证,亦未对上述信息做出任何保证或陈述。阅读者如参考、使用或依赖上述信息,应对上述信息的准确性、真实性和完整性进行独立审查。世邦魏理仕不对阅读者和任何第三方使用或依赖以上信息, 或者/以及作出商业决策而导致任何损失和费用或作出的决策导致的任何其他后果承担任何责任。