当前位置:主页 > 新闻资讯 > 2023年第一季度上海房地产市场回顾

发布时间: 2023-04-17 点击次数: 1391次 来源: 作者:绿地中心官网小编

上海经济运行良好开局内生动力持续增强商业市场复苏迹象初步显现

2023年第一季度上海经济运行开局良好,经济持续稳定恢复,实物量指标回升向好。上海写字楼市场复苏迹象初步显现,租金跌幅收窄。零售市场消费热度攀升,需求驱动零售场景升级。仓储物流阶段性供应高峰到来,消费势能带动需求,租金小幅上涨。商务园区写字楼特色产业需求旺盛,汽车相关制造业表现亮眼,租金走势稳定。投资市场新经济资产交易活跃,机构投资者积极布局。

CBRE世邦魏理仕华东区研究部负责人 陆燕

优质写字楼市场

首季市场需求弱启动租金跌幅收窄

净吸纳量15.6 万平方米

新增供应3.8万平方米

空置18.0%

租金报价275.9(人民币/月/平方米)

一季度写字楼市场录得三个新项目交付,分别是黄浦凯德晶萃广场、徐汇西岸艺岛与浦东前滩四方城,总计入市面积为156,161平方米。

从各项指标来看,本季度写字楼呈现出“弱启动”状态,净吸纳量仅为38,399平方米。一方面是季节因素,另一方面是疫情引发的蝴蝶效应。经济重启,市场信心重塑尚需时日。虽然不确定性仍然存在,但随着春节后租赁垂询与项目带看量明显增加,市场复苏迹象初步显现。

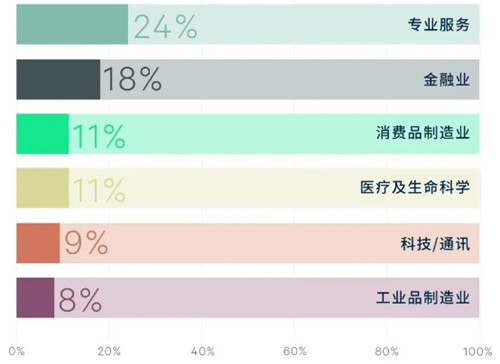

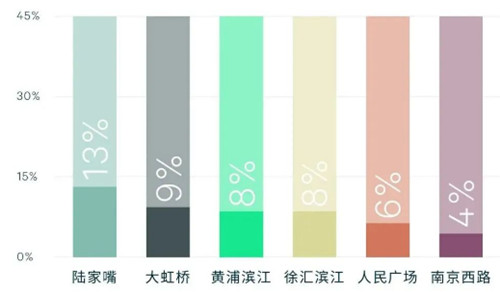

从需求来看,专业服务业(律师事务所、企业咨询和数据服务)、金融业(其他金融服务、证券、基金)与消费品制造业是主要的需求驱动力。从区域来看,前滩和徐汇滨江等滨江商务区净吸纳量居前。至此,全市空置率环比微升0.5百分点至18.0%。

租金方面,全市租金报价基本持平,有效租金继续环比下调0.5%,当季度跌幅明显的是人民广场与四川北路,主要是由于乙级楼宇竞争力下降,租金持续下滑。此外一些新兴商务区以“以价换量”策略积极争取新租户。

市场新租需求行业分析(按赁面积)

热点区域(按租赁面积)

未来六个月,上海写字楼市场预计迎来近99万平方米的新增供应,集中位于花木、北外滩、前滩、徐汇滨江等板块,预计整体空置率上行压力增大。2023年上海精准锚定“促经济、扩内需、稳增长’。目前从一季度的宏观经济数据来看整体运行平稳呈现回升的态势,一方面得益于国家和上海市政府出台的一系列稳经济政策效应持续释放,另一方面得益于上海自身的经济结构和“五大中心’优势。伴随着各行各业回归常态运作,商务活动增加,企业信心将逐季提振,为下半年上海写字楼市场回暖奠定基础。

张越

顾问及交易服务部|办公楼负责人

CBRE华东区

优质零售物业市场

消费热度攀升

需求驱动零售场景升级

新增供应0.0万平方米

空置率7.7(%)

净吸纳量3.4万平方米

首层平均租金34.0(人民币/天/平方米)

2023年第一季度,零售物业市场未录得新项目入市,存量升级项目新天地时尚II于本季度焕新回归,升级后项目引入包括USM全国首店、ARKET上海首店在内的多家新潮首店,激发消费新活力,此外,升级改造后的项目突破盒子商业的传统布局,以开放式的临街门店打造全新复合型零售空间,致力于打造年轻潮流社交主场。上海零售物业市场借力春节假期,餐饮及电影院等线下消费场景热度不断攀升。截至季末,全市空置率环比下行0.3个百分点至7.7%,净吸纳量录得3.4万平方米。租金方面,核心商圈租金展现较强修复力,引领全市购物中心首层租金在连续三个季度下调后实现止跌,维持平稳走势,报每天每平方米人民币34.0元。

本季度需求热度持续回升,餐饮业态于疫情后迭代更新,以47%占比位列需求首位,传统中餐、咖啡茶饮、亚洲食肆和烘焙甜品等多个细分品类布点活跃。其中,烘焙甜品品牌积极创新产品、拓宽消费场景,满足多样消费需求。本季度网红烘焙品牌B&C推出上海首家高奢烘焙TRUFFE BOULANGERIE BY B&C,亮相港汇恒隆广场;而巴黎贝甜则在静安MOHO开出其中国首家BISTRO门店,迎合年轻消费群体偏好,打造社交场景氛围。

时尚服饰类需求占比18%,以女装、运动户外以及设计师品牌需求活跃。其中,高阶运动品牌持续加码上海市场,lululemon亚太最大门店落地静安嘉里中心,Klattermusen攀山鼠上海首店亮相浦东嘉里城。值得一提的是,包括HUMAN MADE在内的多个海外时尚品牌以快闪店形式亮相上海,为其中国市场布局预热。高能级首店持续向上海汇聚,Christian Louboutin全球旗舰店日前于静安嘉里中心启幕。此外,生活方式集合业态占比7%,MUJI季内连扩多店,其前滩太古里门店为全国首个农场概念店,集合MUJI FARM、茶工坊以及MUJI WINE等多个业态,不断拓宽消费场景,强化线下门店功能,迎合多元线下消费新需求。

市场新租需求行业分析

未来六个月,上海零售物业市场预计迎来约24万平方米的新增供应,成熟开发商的运营有望进一步提升前滩和苏河湾等非核心商圈能级,完善板块商业布局。随着疫情影响逐步淡化,各项经济活动有序恢复,上海春节消费数据超出预期,为全年复苏良好开局。2023年是消费提振年’,贯穿全年的消费活动有望持续激发市场活力,上海应持续关注品牌经济,打造国际品牌集聚地,以首店优势为抓手,提升消费市场核心竞争力,助力上海打造时尚消费品万亿级消费市场。

希诺

顾问及交易服务部|商业负责人

CBRE华东区

仓储物流市场

新增供应集中放量

消费复苏引领新租需求

净吸纳量16.5万平方米

新增供应58.4万平方米

空置率14.0%

平均租金报价49.8(人民币/月/平方米)

2023年上海仓储物流市场进入供应高峰,第一季度迎来五个项目的交付,分布于青浦、金山、松江以及外高桥,共计58.4万平方米。新租需求多为1-2万平方米中等面积的成交,整体净吸纳量为16.5万平方米。供应端集中放量态势与年初淡季效应叠加,空置率上升4.7个百分点至14%,达到近六年历史高位。

第三方物流仍为需求首位,其中消费需求成交占据主力,消费市场活力恢复带动了仓储去化。大型租赁成交包括两家奢侈品品牌的配送租赁落地于闵行和松江,一家知名三方物流企业在金山扩租用于其家用电器业务的供应链布局。食品饮料需求亦有提升,本季度录得传统糕点品牌在金山一万平方米的新租。然而受年初出口走弱的影响,空置率长期处于低位的虹桥和浦东机场子市场出现空置水平上升的情况,均有3-4万平方米的退租。

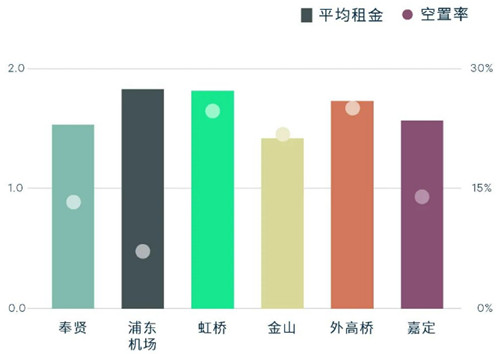

租金方面,去化优先的策略下,新增供应体量相对高的子市场如青浦、金山租金保持平稳,多数子市场相比去年同期涨幅收窄,全市平均租金环比上涨0.6%至每月每平方米49.8元。

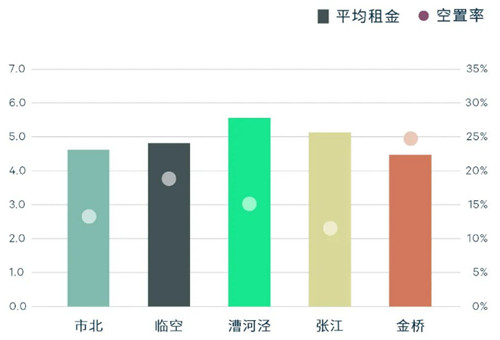

主要区域平均租金与空置率表现(元/平方米/日)

未来六个月预计将有27万平方米的优质仓储物业入市,分布于金山和松江子市场。2023年作为上海“消费提振年’,在“四大消费’、“优化消费市场环节’等方面提出15项举措。消费节覆盖全年环境下线上平台深度参与,线下商店探索线上运营模式进行复合业态发展,以期扩大时尚消费品产业规模,助力上海国际消费中心城市建设。伴随内生需求的增长,有望推动高标仓储租赁市场的加速回暖。

孙洁

顾问及交易服务部和投资及资本市场部

产业地产负责人

CBRE中国区

商务园区市场

各板块特色产业需求鲜明

活跃成交带动租金稳定

新增供应(18.7万平方米

净吸纳量5.2万平方米

空置率16.9%

租金报价139.7(人民币/月/平方米)

2023年一季度上海商务园区写字楼市场共录得两个新增供应交付,为位于漕河泾的锦和尚城一期和位于浦江的智慧之岸一期,合计18.7万平方米。市场整体呈现缓慢复苏节奏,季度净吸纳量5.2万平方米,同环比均回落47%。整体空置率环比小幅上行1.1个百分点至16.9%。

季度成交活动呈乐观活跃态势,行业需求稳步释放,除自用及续租外,约七成成交来自于新设,另三成来自扩张。TMT行业以37%的占比保持租赁需求首位,其中华为继续扩租推动电信通讯子行业持续火热;电商类企业在漕河泾积极新设;另录得多领域软件开发和科技互联网类新兴企业成交。抢占数字经济发展新机遇,拥有成熟盈利模式并依赖人才资源的TMT企业仍是市场主力租赁需求。生物医药以17%的占比位列第二,并集中在以张江为核心,联动外高桥、金桥及浦江特色园区的区域;就细分赛道而言,创新药及研发外包持续火热。后疫情时代,医药行业投资信心修复,创新能力成为主要发展引擎,发掘更多蓝海市场。得益于蔚来汽车持续扩租及联合汽车电子扩产新租活动,消费品制造业季度需求达15%。以新能源汽车为代表的汽车市场有望在2023年继续呈现稳中向好态势,拉动产业链相关企业焕发租赁需求新动能。

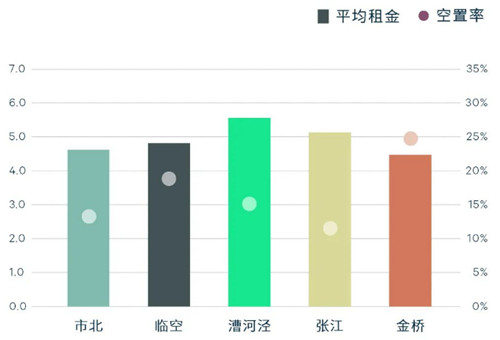

对比各子市场表现,金桥深度围绕5G+产业结构升级,季度新设企业涵盖未来车、智能造、大视讯、智慧医疗等重点行业,推动空置率继续下降1.6个百分点。张江特色生物医药园区稀缺性和价值性进一步体现,部分园区面积紧缺,报价再破新高,推动张江板块租金0.1%的小幅上涨。漕河泾板块受新增供应密集影响,原高出租率的优质项目内企业到期退租,对外招租面积增加,因此租金水平也出现小幅松动,环比下落0.1%。市北临空板块表现稳定,基本走出前期疫情影响阴霾,空置率稳步回落。此外浦江、外高桥、康桥、松江各板块同样积极发掘优势产业,引入优质产业租户,季内录得一定成交。全市平均租金报价基本持平,报每月每平方米139.7元。

商务园区平均租金与空置率表现(元/平方米/日)

市场新租需求行业分析(按租赁面积)

上海政府积极践行走出去引进来招商政策,市场呈现有序复苏迹象及乐观活跃的态势。未来六个月,预计将有超40万新增供应入市,涵盖张江、金桥、漕河泾和市北多个成熟板块及青浦赵巷和宝山南大新兴区域。短期内市场去化将存在一定压力,挤压租金上行空间。然长坡厚雪,久久为功,创新医药及高端制造业,仍将是产业发展核心主线,政策端的精准扶持及资本端的信心回归有望促进相关企业进入加速成长期,进发更强租赁活力。建议业主重点关注半导体、新能源、高端装备等硬科技赛道,探索楼宇经济新动能。

丁竹君

顾问及交易服务部|商务园区负责人

CBRE华东区

投资市场

新经济资产交易活跃

机构投资者积极布局

成交总量186.9(亿)

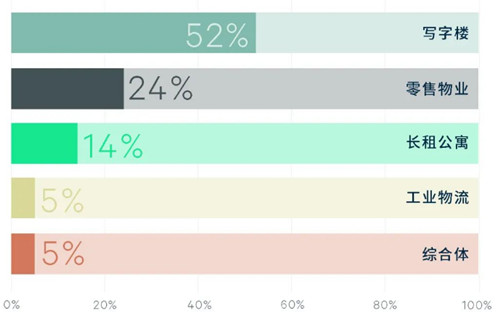

写字楼相关物业占比52%(按笔数)

投资自用型占比53%(按笔数)

内资买家占比90%(按笔数)

2023年第一季度,上海物业投资市场录得21笔大宗交易,交易金额达186.9亿元,环比下降25.4%。市场信心稳步恢复,投资者问询量明显提高,交易活跃度预计将在年中有所体现。

写字楼物业仍为最受欢迎的资产类型,尤以商务园区物业的交易表现最为亮眼,交易金额突破百亿,成熟子板块如张江及金桥均录得稳定运营的优质项目在本季度易手;写字楼自用买家购买力持续坚挺,季内北外滩与黄浦滨江等沿江板块吸引国资背景企业进驻,长风、张江与浦江等科创氛围浓厚区域则受到集成电路、软件开发等高科技公司的青睐。随着首单市场化机构运营的保障性租赁住房公募REIT成功发行,叠加租赁市场需求稳定与租金韧性之表现,长租公寓愈发受到投资者追捧。此外,零售相关物业交易在本季度有所回暖,位于非核心板块的商业裙房与临街店铺等资产类型均有所成交。

延续去年年底的市场趋势,本季度投资型交易在投资金额方面依然占据主导地位,其中以险资为代表的机构投资者交易金额占比达八成之高,标的的运营现状与收益稳定性是此类投资者关注的重点,带动核心增值型仍为本季度主流投资策略之一。此外,地产基金位居次席,其更加在意资产的发展前景与增值空间,因此季内亦录得增值型策略的相关交易,上述两类投资者偏好的物业类型均集中在商务园区与长租公寓等新经济资产。另一方面,本季度观察到通过法拍途径完成特殊机会投资的比例略有提升,细究背后买家不乏开发商及地产基金的身影出现,季内成交的资产类型包括产业园区与社区零售等。

大宗交易物业类型分析(按交易笔数)

近年上海大宗交易总交易额(按交易金额)

伴随疫情影响的进一步消逝,上海物业投资市场由筑底企稳迈向温和复苏。尽管当季交易金额并未出现大幅增长,但出行政策的放开推动商务差旅有序恢复,市场问询度与带看量均呈现明显回升态势,对于宏观经济与租赁市场预期的积极转变亦使得买卖双方价格预期差距愈发有限。投资活跃度有望在年中加速提升,上海物业投资市场重塑增长未来可期。在此,我们建议投资者可多关注与科技创新及消费复苏相关的优质资产,以及具备升级改造条件的租赁住宅物业,尽早实现前瞻布局。

王晶

投资及资本市场部负责人

CBRE华东区