当前位置:主页 > 新闻资讯 > 2023年上半年上海房地产市场回顾

发布时间: 2023-07-10 点击次数: 84次 来源: CBRE世邦魏理仕 作者:汇银铭尊网站小编整理

上半年上海经济稳步复苏营商环境不断优化多举并措促商办市场新动能不断积蓄

2023年上半年上海经济恢复势头良好各项经济指标明显改善。上海写字楼需求温和复苏,金融业引领需求回升。零售市场社零消费逐步复苏,品牌焕新助力人气回归。仓储物流化工物流顺势增长,即时零售悄然兴起,租金维稳。商务园区写字楼TMT和芯片企业需求亮眼金桥和漕河泾去化稳健。投资市场投资型交易持续主导资产类型愈发多元。

CBRE世邦魏理仕华东区研究部负责人 陆燕

优质写字楼市场

上半年需求温和复苏金融业引领需求回升

新增供应(万平方米)52.9

空置率(%)18.7

净吸纳量(万)21.9

租金报价(人民币/月/平方米272.6

2023年上半年上海写字楼市场共有7个新项目入市,累计供应量达52.9万平方米,同比上升264.9%,其中第二季度录得四个新项目交付,分别是友邦金融中心、前滩四方城(N & S)、国华金融中心与信泰中心T1,共计体量37.3万平方米。从供应区域看,上半年北外滩与前滩供应较多,分别占比36.4%和36.1%。

上半年净吸纳量为21.9万平方米,较去年同期下调31.6%,其中第二季度净吸纳量180,491平方米,相较于第一季度有明显回升,市场需求逐渐展现复苏迹象。从区域来看,火车站及徐汇滨江区域净吸纳量居前。但全市由于新增供应量集中,推升全市空置率至18.7%,较去年年底上升1.2个百分点。

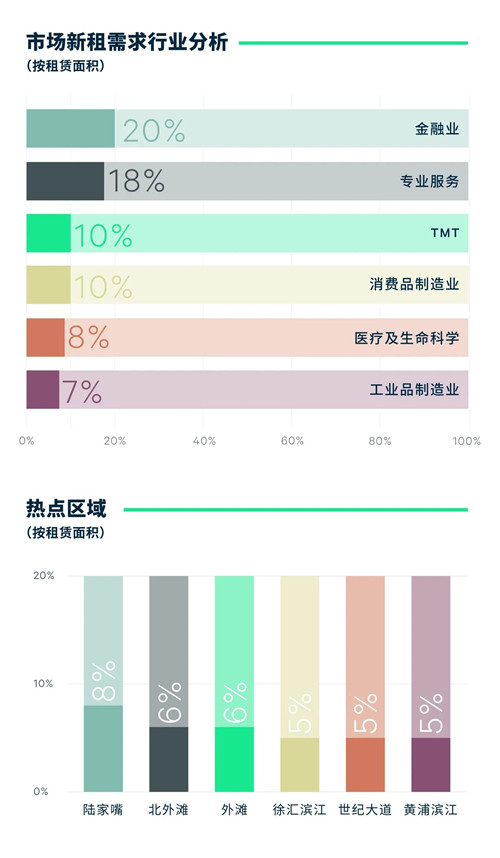

从需求角度看,上半年主力需求首位仍为金融机构(非银金融、证券、基金),以新设和升级需求为主,聚焦陆家嘴区域;专业服务业位居第二,其中咨询及律所占比较多,咨询行业中数据服务的相关需求为上半年新兴的活跃领域;TMT位居第三,以平台互联网、软件系统开发类的新租需求为主。同时,第三方办公上半年交易活跃明显,交运仓储业也呈现扩张势头。企业类型方面,本土企业需求占比进一步提升,外资企业保持审慎。此外,伴随经济的逐渐恢复,上半年成交面积在1,000平方米以上的中大型企业新租、搬迁需求占比接近四成,之前受到压抑的整层租赁需求逐渐得以释放。

租金方面,上半年全市租金报价较去年年底下降1.1%至每月每平方米272.6元。上半年跌幅较为明显的区域是真如与大宁,租金下跌主要受新增供应持续增加加剧市场竞争以及过往项目去化速度的影响,部分业主对市场预期转弱,主动小幅下调租金,以期占据更多市场。

今年下半年,上海写字楼市场预计约有95.3万平方米的新增供应,是近十年来的最高水平。从供应区域看,集中分布在花木、徐汇滨江、真如等板块,预计这些区域的空置率将明显抬升,租金承压。挑战与机遇并存,上海经济有许多结构性优势,金融业的引领地位与金融服务业的成熟度、科技创新能力与全球高端要素资源集聚,这些都能为上海中长期发展注入动能。加上今年各种财政政策、货币政策与社会政策的有效衔接与相互作用,我们预期市场信心逐步改善,市场活力不断增强,下半年写字楼市场需求有望加速释放。

张越

顾问及交易服务部 办公楼负责人

CBRE华东区

优质零售物业市场

社零消费逐步复苏品牌焕新助力人气回归

新增供应(万平方米)0.0

空置率(%)7.6

净吸纳量(万平方米)53

首层平均租金(人民币/天/平方米)34.0

上半年上海零售物业市场未录得新项目入市,存量升级项目新天地时尚II焕新回归,引入众多新潮首店,打造年轻潮流社交主场。上半年市场净吸纳量录得5.3万平方米,其中二季度单季录得1.9万平方米,全市空置率环比下降0.1个百分点,较去年年末下降0.4个百分点至7.6%。租金方面,得益于核心与次级商圈租金的陆续回暖,全市购物中心首层租金于年初止跌,二季度维持平稳走势,报每天每平方米人民币34.0元。

上海第四届“五五购物节”启动,以“潮起上海 乐享消费”为主题,助力消费加速回补。期间推出包括上海全球新品首发季、上海夜生活节以及上海环球美食节在内的12个标杆活动,覆盖全面消费场景,激发多元消费需求,支撑消费实现“稳增长”。此外,假日经济推动消费市场不断升温,五一及端午假期期间,上海多项消费数据已超越2019年同期水平。

上半年需求热度持续回升,品牌的快速迭代为市场注入新的活力。餐饮业态依旧是市场需求的主要驱动力,占比45%,传统中餐、咖啡茶饮、亚洲食肆以及烘焙甜品等多个细分品类布点积极。其中,新中式饮品品牌热度较高,包括霸王茶姬和茉莉奶白在内的品牌持续布局市场。此外,品牌积极拓宽消费场景,满足多元消费需求。例如,网红烘焙品牌B&C推出上海首家高奢烘焙TRUFFE BOULANGERIE BY B&C,亮相港汇恒隆广场;西塔老太太泥炉烤肉推出新品牌西塔老太太拌饭,上海首店亮相久光百货。

时尚服饰类需求占比20%,以潮流女装、设计师品牌以及运动户外类需求活跃。其中,lululemon亚太最大门店落地静安嘉里中心,UNITED ARROWS国内首家快闪店登陆港汇恒隆广场。珠宝配饰类需求占比7%,周大福荟馆JEWELRIA以及六福珠宝等品牌多点布局,日本珠宝品牌STAR JEWELRY中国首店亮相港汇恒隆广场。此外,德国连锁超市品牌ALDI奥乐齐加速上海布局,上半年连扩多家门店。

2023年下半年,上海零售物业市场预计迎来约49万平方米的新增供应,集中包括真如、前滩和苏河湾在内的非核心商圈年初至今,假日经济与文旅消费的热潮巩固了消费复苏势头也印证了线下客流和消费意愿的不断回归。上海发力“五五购物节’,“政策+活动’双轮驱动,为消费“稳增长’夯实基础。随着消费需求的不断转变,品牌方将通过培育打造新产品、新场景等方式,探索消费新增量,购物中心则将抓准假日经济,联动文旅、艺术等多领域,通过举办新活动、引入新业态等方式,增强消费体验,助力实体商业加速回暖。

希诺

顾问及交易服务部 |商业负责人

CBRE华东区

仓储物流市场

化工物流顺势增长即时零售悄然兴起

新增供应(万平方米)78.7

净吸纳量(万平方米)31.4

空置率(%)14.4

平均租金报价(人民币/月/平方米)49.7

2023年上半年上海仓储物流市场录得7个新项目入市,累计供应达78.7万平方米,创历史新高,过半供应落入青浦子市场,其中二季度新增供应体量为25.2万平方米。三方物流和电商的新兴增长点持续为上海市场带来新租需求。上半年净吸纳量共计31.4万平方米,达7年内历史最高水平,其中二季度净吸纳量录得14.9万平方米。

需求结构而言,三方物流持续主导需求首位,占比达63%。化工、鞋服箱包行业的头部企业重视核心区域的供应链布局,年内录得大面积的成交。其次,电商需求有所回暖,即时零售的高时效性与品类多元性迎合了消费者的需求,成为现阶段电商平台的重点布局方向,录得头部电商企业在枢纽门户青浦的积极布局。同时消费市场显现复苏态势,录得食品饮料类在松江干仓和冷库的新租。而制造业方面,医药类活跃度有所提升。

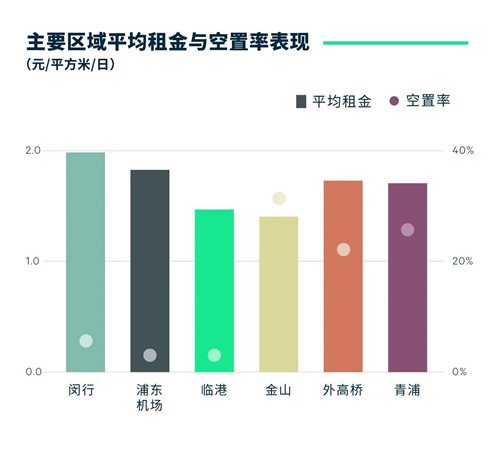

区域性而言,由于新增供应的集中入市,导致个别子市场,金山和青浦的空置率上升明显,而租户仍然重视核心区位的布局,浦东机场、闵行、宝山等多数子市场保持10%以下的低位水平。上半年空置率累计上行5.1个百分点至14.4%。租金方面,全市租金报价上半年累计上涨0.5%,报每月每平方米49.7元。

上半年短期的集中供应不会影响仓储物流市场长期的稳健发展,上海雄厚的制造基础和多元化消费产业发展将带动需求端保持活跃。未来六个月,上海市场仅有11万平方米的新增体量入市,分布于金山和松江。伴随新能源汽车产业集群的加速集聚和迅猛发展,以及工业品行业的转型升级,高端制造对于产业链供应链降本增效的要求提高,相关企业将会更加重视仓储环节与制造的适配性,仓库区位选择尤为重要。同时内生消费力作为上海核心经济动能.将会持续吸引电商进行新模式的探索和推动零售行业需求的扩张。预期市场进入存量去化快速通道,空置率将进一步下探,租金将会呈现稳中有升的态势。

孙洁

顾问及交易服务部和投资及资本市场部

产业地产负责人

CBRE中国区

商务跟园区市场

TMT和芯片企业需求亮眼金桥和漕河泾去化稳健

新增供应(万平方米)37.1

空置率(%)17.9

净吸纳量(万平方米)7.9

租金报价(人民币/月/平方米)139.5

2023年上半年商务园区写字楼市场新增供应共录得五个项目,分别位于漕河泾、金桥、浦江及青浦,共计37.1万平方米,同比回升47%。其中二季度新增供应18.4万平方米,为金桥的金科园和青浦的赵巷科技绿洲B区N和赵巷科技绿洲C区。新增供应回暖,需求波动复苏,上半年累计净吸纳量7.9万,其中二季度净吸纳量2.7万平方米。因此,上半年市场空置率累计上行2.1个百分点至17.9%。

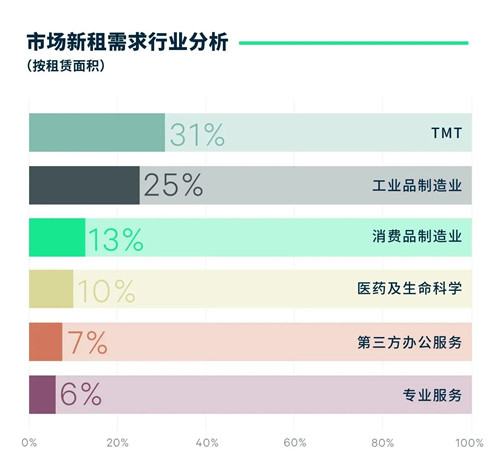

企业搬迁新租需求进一步释放落地,市场成交活动呈现积极态势。TMT行业以31%占比稳居需求首位,其中平台互联网子分类表现亮眼,录得医疗信息、旅游、智慧零售及共享租车等多类型企业租赁活动;软件系统开发类企业持续活跃,录得人工智能、自动驾驶和娱乐体感等前沿领域企业成交。数字化渗透在各行业的应用度不断提高,引领新的产业发展方向,推动TMT行业持续释放动能。以芯片为主的工业品制造业以25%占比攀升至租赁需求的第二位,芯片国产化趋势如火如荼,多家企业布局上海。充分体现作为三大先导产业之一,上海在集成电路领域持续深耕,形成颇具集群效应的产业高地。得益于新能源汽车和智能驾驶的发展,相关企业扩租新设活动推动消费品制造业以13%的需求占比位居第三。

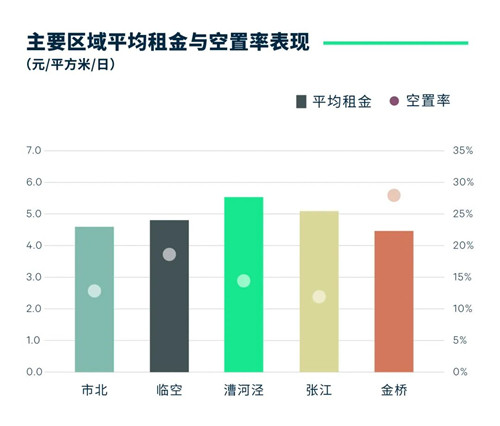

对比各子市场表现,金桥围绕“5G+”产业升级和“未来车”产业生态,紧抓科技变革机遇,落地各细分领域成熟公司,推动金桥上半年去化约4.9万平方米,延续了2022年的活跃态势。不断升级的产业基础和租赁需求引领板块租金价格稳中有进,上半年累计小幅上涨0.1%。张江板块多个楼宇积极引入第三方办公品牌,并为租户特别是初创类企业提供更多灵活选择。但主要受到半导体行业周期性调整及龙头企业哲库科技解散风波对租赁市场的冲击,出现一定程度退租及缩租现象,空置率累计上行1.5个百分点。漕河泾迎来招商成果集中落地,如新迪数字和欧诗漫等优质企业入驻,二季度空置率有所回落,同时在租金报价上也有所松动。受市场及租赁压力影响,临空、外高桥及松江漕河泾板块租金价格也出现不同程度的下行趋势,导致市场整体租金报价上半年累计微跌0.2%至每月每平方米139.5元。

上海走出去引进来招商政策有序推进,市场呈现高质量稳步复苏基调和波动上行态势。未来六个月预计将有约36万新增供应入市,涵盖张江、金桥、漕河泾和市北多个核心板块及宝山南大、松江漕河泾区域。优质供应的集中入市仍将在短期内推动空置率上行,并减缓租金上涨幅度,因此建议租户积极把握市场窗口期。而随着市场经济的进一步修复,产业结构调整的持续推进及高端产业的强势引领,新兴产业及新赛道领域需求将逐渐释放租赁动能,为上海下半年市场带来活力。

马振龙

顾问及交易服务部 商务园区负责人

CBRE华东区

投资市场

投资型交易持续主导资产类型愈发多元

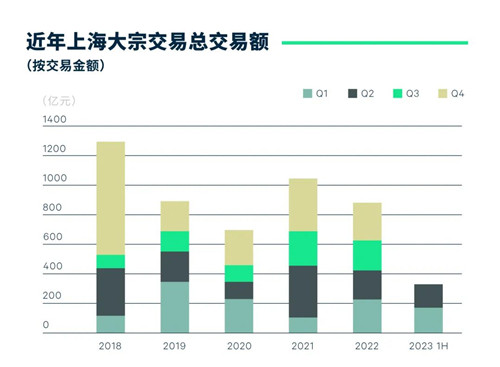

成交总量(亿元)327.2

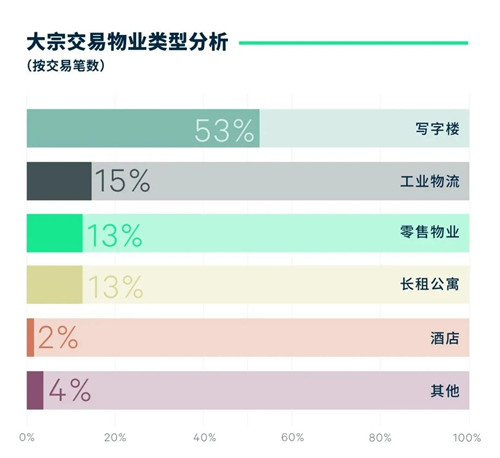

写字楼相关物业占比(按笔数)53%

投资自用型占比(按笔数)32%

内资买家占比(按笔数)94%

2023年上半年,上海物业投资市场录得47笔大宗交易,交易总额达327.2亿元,较去年同期水平下降23.5%,其中二季度交易金额为140.3亿元,环比下降24.9%。买卖双方价格预期调整加剧,大宗交易谈判进程相对延长,叠加新经济地产投资吸引力不断提升,导致近期市场上交易金额在十亿元以下的小额交易更为多见。上半年,投资型交易依旧占据主导地位,且季内交易金额及笔数占比均较上季度呈上升趋势,市场投资意向稳步增强。

交易标的资产类型愈发多元,以商务园区及长租公寓为代表的新经济地产投资吸引力不断提升,相关交易贡献上半年总交易金额逾半。延续上季度活跃态势,商务园区物业投资热度持续,内外资保险机构积极收购商务园区核心资产的同时,地产基金连续两个季度布局生物医药园区,推升上半年商务园区交易金额已超上年全年相关物业交易总额。与此同时,各类投资者对于长租公寓资产关注度不断攀升,标的物业多位于产业集聚程度较高的新兴板块,而随着首单市场化机构运营的保障性租赁住房公募REIT的顺利落地,投资者对于资产的“保障”性质更为看重,提早为将来的退出通道预留空间。另一方面,工业厂房及零售物业的交易笔数较去年同期录得不同幅度提升,近期观察到投资者通过特殊机会投资布局上述资产类型的趋势愈发显著,法拍或将成为地产公司低价入手并盘活资产的新投资途径。

买家类型方面,企业仍为上半年市场交易金额占比最大的买家,除近期专业服务业、能源与科技公司相继购置自用办公物业外,企业以投资为目的布局地产板块的情况屡见不鲜。此外,以保险公司为代表的机构投资者亦展现出强劲购买力,连续录得大额交易落地;地产基金投资活跃度依旧,完成多笔长租公寓相关交易,二者联合地产公司占据上半年交易总额的半壁江山。

上半年,上海物业投资市场暗潮涌动。投资者期望抓住当前重要窗口期优化资产配置。核心写字楼资产依然是投资者必要关注的焦点,与此同时,各类新经济地产也为投资者实现资产分散化布局提供多元选择。买卖双方价格预期经过不断修正逐渐趋向一致,或将加速交易进程,预计下半年上海物业投资市场将更加积极和活跃

王晶

投资及资本市场部负责人

CBRE华东区